یک صندوق قابل معامله در مبادلات بیتکوین (ETF) در 19 اکتبر 2021 در ایالات متحده شروع به کار کرد که مدتها مورد انتظارش بود و نقطه عطفی برای صنعت ارزهای دیجیتال بود. این صندوق که توسط ProShares ارائه میشود، تحت عنوان BITO معامله میشود و به سرمایهگذاران این امکان را میدهد تا بدون نیاز به کیف پول دیجیتال، در معرض بیت کوین قرار بگیرند.

این صندوق در حال حاضر از یک میلیارد دلار دارایی تحت مدیریت فراتر رفته است که سریعترین صندوق ETF برای انجام این کار است. هم سرمایهگذاران جدید و هم معاملهگران با تجربه از این فرصت برای افزودن به پرتفوی خود استفاده میکنند. در این مقاله، نحوه عملکرد ETF های بیت کوین، مزایا و معایب آنها، و چشم انداز سایر ETF های فعلی و آینده را مورد بحث قرار خواهیم داد.

ETF بیت کوین چیست؟

بیتکوین ETF یک صندوق قابل معامله در بورس است که قیمت بیتکوین را دنبال میکند و میتواند به طور مشابه با سهام در طول روز خرید یا فروخته شود. ETFهای بیت کوین از همان ساختار ETFهای معمولی استفاده میکنند تا امکان معامله در صرافی را فراهم کنند.

ETFها صندوقهای سرمایهگذاری هستند که قیمت یک دارایی یا شاخص اساسی را تقلید میکنند، درست مانند S&P 500. مانند سایر صندوقها، ETFها پول سرمایهگذاران را برای سرمایهگذاری در داراییها یا اوراق بهادار، از جمله سهام، اوراق قرضه و سرمایهگذاریهای جایگزین جمعآوری میکنند. سرمایهگذاران به جای داراییهای اساسی که صندوق در آن سرمایهگذاری میکند، سهام خود ETF را در اختیار دارند.

ETFها در بورسها معامله میشوند، به این معنی که مانند سهامهایی که دارای کمیسیون و سایر کارمزدهای مرتبط هستند، خرید و فروش میشوند. این برخلاف صندوقهای سرمایهگذاری مشترک سنتی است که فقط یک بار در روز معامله میکنند. سرمایهگذارانی که ETF را ترجیح میدهند، این کار را انجام میدهند زیرا میتوانند در سبدی از اوراق بهادار یا سرمایهگذاریهای دیگری سرمایهگذاری کنند که در غیر این صورت ممکن است دسترسی مستقیم به آنها نداشته باشند.

ETFها میتوانند به سرمایهگذاران تنوع و سرمایهگذاری نقدینگی ارائه دهند. تاریخچه ETFهای بیت کوین مملو از رد توسط کمیسیون بورس و اوراق بهادار ایالات متحده (SEC) است که نقش آن محافظت از سرمایهگذاران است. اولین درخواست برای ETF بیت کوین توسط کامرون و تایلر وینکلووس در جولای 2013 انجام شد و چهار سال بعد رسما رد شد. چند نفر دیگر از جمله SolidX ،Grayscale ،ProShares ،Direxion و GraniteShares، پیشنهادات ETF خود را ارائه کردند و یا کنار کشیدند، یا در سالهای بعد با رد مواجه شدند. آخرین برنامههای کاربردی – هنوز در انتظار – شامل پیشنهادات ETF از WisdomTree ،VanEck ،Valkyrie ،Fidelity و غیره است.

در آن سوی مرز ایالات متحده آمریکا، رگولاتورهای کانادا اولین ETF بیت کوین جهان را در فوریه سال 2021 تأیید کردند، که منجر به معامله ETF بیت کوین هدف تحت نماد تیک BTCC و Evolve Bitcoin ETF با نماد EBIT شد. در اوایل آگوست 2021، گری جنسلر، رئیس SEC، اعلام کرد که در صورت پیروی از قوانین سختگیرانهای که معمولاً برای صندوقهای سرمایهگذاری مشترک محفوظ است، برای معاملات ETF در معاملات آتی بیت کوین باز است.

هدف ناشران این است که ETFها را براساس قانون شرکت سرمایهگذاری سال 1940، که از سرمایهگذاران در برابر فعالیتهای غیرقانونی محافظت میکند، ساختار دهند. ارائه دهندگان ETF برای ارسال درخواستها عجله داشتند که منجر به تایید اولین ETF آتی بیت کوین در این ماه در ایالات متحده شد.

ETFهای بیت کوین چگونه کار میکنند؟

ETFهای بیت کوین، صندوقهای قابل معامله در مبادلات هستند که سعی میکنند قیمت بیت کوین را دنبال کنند و به سرمایهگذاران اجازه میدهند بدون داشتن خود بیت کوین، در معرض بیت کوین قرار بگیرند. قیمت هر ETF با قیمت بیت کوین در نوسان است. هنگامی که ارزش بیت کوین افزایش و کاهش مییابد، ارزش ETF نیز باید افزایش و کاهش یابد. ارزش خالص دارایی را میتوان برای یک ETF محاسبه کرد که نشاندهنده ارزش داراییهای صندوق است.

با این حال، از آنجایی که ETFها، درست مانند سهام، آزادانه در یک صرافی معامله می کنند، قیمت گذاری آنها در واقع میتواند از ارزش خالص دارایی – که در این مورد ارزش بیت کوین است – منحرف شود. معاملات بالاتر از ارزش خالص دارایی به این معنی است که ETF با حق بیمه معامله میشود و معاملات کمتر از ارزش خالص دارایی به معنای معامله ETF با تخفیف است.

ETFهای محبوب بیت کوین

در بازار سهام قبل از اینکه به ETFهای بیت کوین نگاهی بیندازیم، به اختصار متذکر میشویم که ETFهای آتی بیت کوین نیز وجود دارند، مانند ProShares Bitcoin Strategy ETF (BITO) و Valkyrie Bitcoin Strategy (BTFD)، اگرچه ما این موارد را به طور عمیق پوشش نمیدهیم.

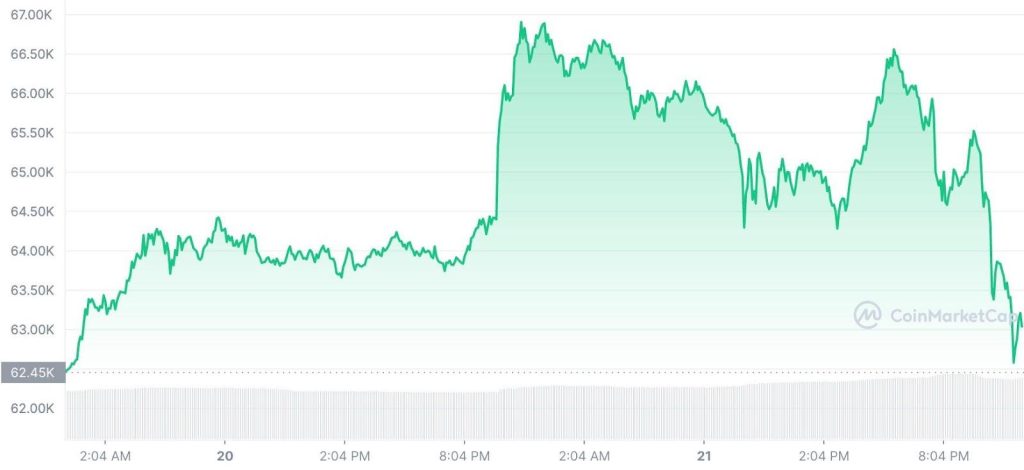

یک ETF آتی بیتکوین، قراردادهای آتی بیتکوین را دنبال میکند و در معرض قراردادهای آتی بدون مالکیت مستقیم قرار میگیرد. با این حال، به طور مستقیم بیت کوین را نگه نمیدارد و به جای قیمت فعلی بیت کوین، به قیمتگذاری آتی بیت کوین وابسته است. با این وجود، راه اندازی ETFهای آتی بیت کوین هیجانی را در صنعت ایجاد کرد، زیرا بیت کوین به بالاترین سطح شش ماهه خود رسید و به سختی از بالاترین رکورد خود (ATH) رسید.

اولین صندوق ETF آتی بیت کوین 4.8 درصد جهش کرد و در اولین روز معاملاتی خود به 41.94 دلار برای هر سهم بسته شد. قیمت بیت کوین پس از عرضه به 64157 دلار افزایش یافت و به بالاترین نقطه قیمت خود یعنی 66909.15 دلار رسید که از ATH قبلی 64899 دلاری در آوریل 2021 فراتر رفت.

چرا ETF بیت کوین بخریم؟

1. راحتی: مزیت ETF بیت کوین این است که بدون نیاز به ایجاد حساب در صرافی ارز دیجیتال، امکان دسترسی سرمایه گذاران سنتی به دارایی های بیت کوین را فراهم می کند. برخی از سرمایه گذاران سنتی هنوز وارد بازار ارزهای دیجیتال نشدهاند، اگرچه ممکن است در موسسات مالی که اوراق بهادار معامله می کنند حسابهای کارگزاری داشته باشند. برای این سرمایه گذاران، ممکن است ادامه استفاده از حساب کارگزاری یکسان راحتتر باشد، اما همچنان سرمایه گذاری با قرار گرفتن در معرض بیت کوین را داشته باشند. سرمایهگذاری در ETF بیتکوین، بدون ایجاد مالکیت مستقیم بیتکوین، در معرض قیمتهای بیتکوین قرار میگیرد، که ممکن است برخی از سرمایهگذاران با آن راحت یا آشنا نباشند. ذخیره بیت کوین شما مسئولیت بیشتری دارد که یک ETF معامله شده در بورس آن را حذف میکند. به عبارت دیگر، ETF های بیت کوین سرمایه گذاری در بیت کوین را سادهتر از خرید آن به تنهایی میکند.

۲. مقررات: سرمایه گذاران نهادی مانند صندوق های بازنشستگی یا مدیران دارایی ممکن است دستورات و قوانین خاصی داشته باشند که آنها را از سرمایه گذاری مستقیم در بیت کوین منع کند. با این حال، آنها شانس بیشتری برای سرمایه گذاری در یک وسیله نقلیه مورد تایید SEC – مانند ETF بیت کوین – دارند. بسیاری از مؤسساتی که اختیارات گستردهتری دارند، میتوانند سرمایه گذاری در Grayscale Bitcoin Trust را آغاز کنند، حتی اگر نمیتوانند بیت کوین را مستقیماً نگه دارند. یک ETF قابل معامله در بورس، سرمایه گذاری در بیت کوین را از منظر نظارتی قابل دسترستر میکند.

۳. تنوع بخشی: یک ETF بیت کوین در دارایی جایگزین بیت کوین سرمایه گذاری می کند، که راه خوبی برای سرمایه گذاران برای تنوع بخشیدن به سبدهای خود است. این استراتژی همچنین به سرمایهگذاران کمک میکند تا ریسکهای مرتبط با سرمایهگذاری تنها در یک دارایی یا در مجموعهای محدود از داراییها را پوشش دهند. سرمایهگذاری که ممکن است نداند چگونه مستقیماً بیتکوین بخرد، همچنان میتواند با استفاده از ETF بیتکوین، سبد سهام خود را متنوع کند.

۴. نقدینگی: توانایی سرمایه گذاری در یک دارایی مرتبط با بیت کوین در بورس اوراق بهادار میتواند مجموعه جدیدی از سرمایه گذاران (به عنوان مثال، سرمایه گذاران نهادی) را وارد بازار کند. این امر نقدینگی را به بازارهای ارزهای دیجیتال اضافه میکند زیرا شرکت کنندگان بیشتری به آن میپیوندند و به طور موثر بیت کوین را خرید و فروش میکنند. داشتن ETF با سرمایه گذاریهای اساسی در بیت کوین، انجمن دیگری را برای افزایش بیشتر اندازه دفترهای سفارش ایجاد میکند.

۵. ترس: از آنجایی که بازار ارزهای دیجیتال به سختی یک دهه از عمر آن میگذرد، در معرض گزارشهای رسانههای خبری پرحاشیه و همچنین سهم منصفانه کلاهبرداریها قرار گرفته است. کلاهبرداریها نه تنها سرمایهگذاران جدید را دور نگه میدارند، بلکه منحنی یادگیری مرتبط با ذخیره ارز دیجیتال شما را نیز در بر میگیرد. بدون آگاهی از نحوه صحیح ذخیره ارزهای دیجیتال، خطای کاربر منجر به ضرر میشود. طبق گفته Markets Insider، حدود 20 درصد از 18.5 میلیون بیت کوین موجود گم شده یا در کیف پول های غیرقابل دسترسی گیر کرده است. هر کسی که به ویژه نگران جریان اخبار منفی و ذخیره ارز دیجیتال خود است، ممکن است احساس راحتی بیشتری برای سرمایه گذاری در یک ETF داشته باشد، حتی اگر لزوماً آنها را به طور کامل از ریسک محافظت نمی کند. به هر حال، ETF ها مستقیماً خودشان روی بیت کوین سرمایه گذاری می کنند. ترس از ناشناخته گاهی اوقات برای جلوگیری از دست کشیدن افراد به اندازه کافی است و ETFها ممکن است برای سرمایه گذاران سنتی بیشتر شبیه یک وسیله شناخته شده به نظر برسند.

آینده ETFهای بیت کوین

با تصویب اولین ETF مبتنیبر بیت کوین در ایالات متحده، سرمایه گذاران نسبت به سایر برنامههای ETF که SEC در نظر دارد، خوش بینتر هستند. بسیاری از ارائه دهندگان موجود در انتظار تایید برای ETFهای خود هستند، از جمله VanEck، WisdomTree ،Amplify و Global X. ETFهای آتی بیت کوین ممکن است در حال حاضر شانس بیشتری داشته باشند، با توجه به اینکه در حال حاضر اولویت تایید وجود دارد.

این ETFها براساس قراردادهای آتی معامله شده در بورس کالای شیکاگو هستند و SEC نظارت نظارتی بیشتری بر CME دارد. SEC هنوز باید موضع خود را در مورد بازار نقدی بیت کوین قبل از تایید ETF بیت کوین تغییر دهد. چند شرکت دیگر مانند Invesco نیز در تلاش هستند تا ETFهایی را معرفی کنند که در گروه متنوعی از دارایی های مرتبط با بیت کوین سرمایه گذاری کنند. سایر محصولات رقیب احتمالاً برای برآورده کردن تقاضا برای قرار گرفتن در معرض بیت کوین ایجاد خواهند شد.

سلام! خیلی خوب بود که این موضوع مهم رو مطرح کردی. به نظرم ETF بیت کوین مزایای زیادی داره، به خصوص برای کسانی که از دنیای ارزهای دیجیتال تازه واردند. راحتی و دسترسی بدون نیاز به کیف پول دیجیتال، واقعاً جذابیه! البته باید به خطرات قیمتگذاری غیرمستقیم و نوسانات هم توجه کرد. با این حال، برای سرمایهگذاران سنتی، ETF میتونه راه مطمئنتری برای ورود به دنیای بیت کوین باشه. امیدوارم مطلبت به همه کمک کنه تا تصمیمات صحیحی بگیرند! 🌟