تحلیل تکنیکال (TA) چیز جدیدی در دنیای تجارت و سرمایه گذاری نیست. از نمونه کارهای سنتی گرفته تا ارزهای دیجیتال مانند بیت کوین و اتریوم، استفاده از شاخصهای TA یک هدف ساده دارد: استفاده از دادههای موجود برای تصمیمگیری آگاهانهتر که احتمالاً به نتایج دلخواه منجر میشود. همانطور که بازارها به طور فزآیندهای پیچیدهتر میشوند، در دهههای گذشته صدها نوع مختلف از شاخص های TA تولید شده است، اما تعداد کمی از آنها محبوبیت و استفاده مداوم از میانگین متحرک (MA) را دیدهاند.

اگرچه تغییرات مختلفی از میانگین متحرک وجود دارد، اما هدف اساسی آنها ایجاد وضوح در نمودارهای معاملاتی است. این کار با صاف کردن نمودارها برای ایجاد یک نشانگر روند به راحتی قابل رمزگشایی انجام میشود. از آنجایی که این میانگینهای متحرک به دادههای گذشته متکی هستند، بهعنوان شاخصهای عقب مانده یا دنبالهدار در نظر گرفته میشوند. صرف نظر از این، آنها هنوز هم قدرت زیادی برای کاهش سر و صدا و کمک به تعیین اینکه یک بازار ممکن است به کدام سمت میرود، دارند.

انواع مختلف میانگین متحرک

انواع مختلفی از میانگینهای متحرک وجود دارد که میتوانند توسط معاملهگران نه تنها در معاملات روزانه و معاملات نوسانی، بلکه در تنظیم های بلندمدت مورد استفاده قرار گیرند. با وجود انواع مختلف، MAها معمولاً به دو دسته جداگانه تقسیم میشوند: میانگین متحرک ساده (SMA) و میانگین متحرک نمایی (EMA). بسته به بازار و نتیجه مورد نظر، معاملهگران میتوانند انتخاب کنند که کدام اندیکاتور به احتمال زیاد به نفع راه اندازی آنها خواهد بود.

میانگین متحرک ساده (simple moving average)

SMA دادهها را از یک دوره زمانی مشخص میگیرد و میانگین قیمت آن امنیت را برای مجموعه داده تولید میکند. تفاوت بین SMA و میانگین پایه قیمتهای گذشته در این است که با SMA، به محض وارد کردن یک مجموعه داده جدید، قدیمیترین مجموعه داده نادیده گرفته میشود. بنابراین اگر میانگین متحرک ساده میانگین را بر اساس دادههای 10 روزه محاسبه کند، کل مجموعه دادهها به طور مداوم به روز میشود تا فقط 10 روز گذشته را شامل شود. توجه به این نکته مهم است که همه ورودیهای داده در یک SMA بدون توجه به اینکه چقدر اخیرا وارد شدهاند، وزن یکسانی دارند. معاملهگرانی که معتقدند ارتباط بیشتری با جدیدترین دادههای موجود وجود دارد، اغلب بیان میکنند که وزن برابر SMA برای تحلیل تکنیکال مضر است. میانگین متحرک نمایی (EMA) برای رفع این مشکل ایجاد شد.

میانگین متحرک نمایی (exponential moving average)

EMAها شبیه SMAها هستند زیرا تجزیه و تحلیل فنی را بر اساس نوسانات قیمت گذشته ارائه میدهند. با این حال، معادله کمی پیچیدهتر است، زیرا EMA وزن و ارزش بیشتری را به ورودیهای قیمت اخیر اختصاص میدهد. اگرچه هر دو میانگین دارای ارزش هستند و به طور گسترده مورد استفاده قرار میگیرند، EMA بیشتر به نوسانات و معکوس های ناگهانی قیمت پاسخ میدهد. از آنجایی که EMAها احتمال بیشتری دارد که معکوس قیمت را سریعتر از SMAها پیشبینی کنند، اغلب مورد علاقه معاملهگرانی هستند که در معاملات کوتاه مدت مشغول هستند. برای یک معاملهگر یا سرمایهگذار مهم است که نوع میانگین متحرک را با توجه به استراتژیها و اهداف شخصی خود انتخاب کند و تنظیمات را بر اساس آن تنظیم کند.

نحوه استفاده از میانگین متحرک

از آنجایی که MAها از قیمتهای گذشته به جای قیمتهای فعلی استفاده میکنند، دوره معینی از تاخیر دارند. هرچه مجموعه داده گستردهتر باشد، تاخیر بیشتر خواهد بود. به عنوان مثال، میانگین متحرکی که 100 روز گذشته را تجزیه و تحلیل می کند، نسبت به MA که فقط 10 روز گذشته را در نظر میگیرد، کندتر به اطلاعات جدید پاسخ میدهد. این صرفاً به این دلیل است که یک ورودی جدید به یک مجموعه داده بزرگتر تأثیر کمتری بر اعداد کلی خواهد داشت. هر دو بسته به تنظیم معاملات میتوانند سودمند باشند.

مجموعه دادههای بزرگتر به نفع سرمایهگذاران بلندمدت است، زیرا احتمال کمتری دارد که به دلیل یک یا دو نوسان بزرگ به شدت تغییر کنند. معاملهگران کوتاهمدت اغلب از مجموعه دادههای کوچکتری که امکان داد و ستد ارتجاعیتر را فراهم میکند، طرفداری میکنند. در بازارهای سنتی، MAهای 50، 100 و 200 روزه بیشترین استفاده را دارند. میانگینهای متحرک 50 روزه و 200 روزه توسط معاملهگران سهام به دقت رصد میشوند و هرگونه شکست در بالاتر یا پایینتر از این خطوط معمولاً به عنوان سیگنالهای معاملاتی مهم در نظر گرفته میشود، به خصوص زمانی که متقاطعها دنبال شوند. همین امر در مورد معاملات ارزهای دیجیتال صدق میکند، اما به دلیل بازارهای بیثبات 24 ساعته آن، تنظیمات MA و استراتژی معاملات ممکن است با توجه به مشخصات معاملهگر متفاوت باشد.

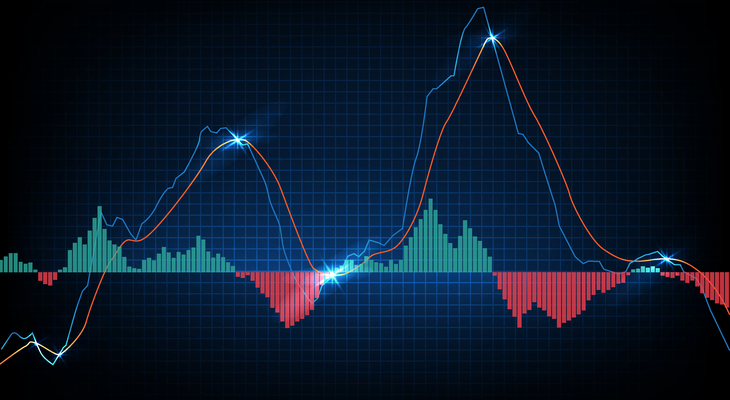

سیگنالهای متقاطع

به طور طبیعی، یک MA افزایش نشان دهنده یک روند صعودی و یک MA کاهش نشان دهنده یک روند نزولی است. با این حال، میانگین متحرک به تنهایی یک شاخص واقعا قابل اعتماد و قوی نیست. بنابراین، MAها به طور مداوم به صورت ترکیبی برای شناسایی سیگنالهای متقاطع صعودی و نزولی استفاده میشوند. سیگنال متقاطع زمانی ایجاد میشود که دو MA مختلف در یک نمودار متقاطع شوند. یک متقاطع صعودی (همچنین به عنوان صلیب طلایی شناخته میشود) زمانی اتفاق میافتد که MA کوتاه مدت از یک بلندمدت عبور میکند، که نشان دهنده شروع یک روند صعودی است. در مقابل، یک متقاطع نزولی (یا متقاطع مرگ) زمانی اتفاق میافتد که یک MA کوتاهمدت از میانگین متحرک بلندمدت عبور کند، که نشاندهنده آغاز یک روند نزولی است.

عوامل دیگری که ارزش بررسی دارند

نمونههایی که تاکنون بررسی کردیم همه بر حسب روز بودهاند، اما این یک الزام ضروری برای تجزیه و تحلیل MA نیست. کسانی که در معاملات روزانه فعالیت میکنند ممکن است خیلی بیشتر به نحوه عملکرد یک دارایی در دو یا سه ساعت گذشته علاقهمند باشند، نه دو یا سه ماه.

بازههای زمانی مختلف را میتوان به معادلات مورد استفاده برای محاسبه میانگینهای متحرک متصل کرد، و تا زمانی که این بازههای زمانی با استراتژی معاملاتی سازگار باشد، دادهها میتوانند مفید باشند. یکی از نکات منفی MA ها زمان تاخیر آنهاست. از آنجایی که MAها اندیکاتورهای عقب ماندهای هستند که عملکرد قیمت قبلی را در نظر میگیرند، سیگنالها اغلب خیلی دیر هستند.

به عنوان مثال، یک کراس اوور صعودی ممکن است پیشنهاد خرید داشته باشد، اما ممکن است تنها پس از افزایش قابل توجه قیمت اتفاق بیفتد. این بدان معنی است که حتی اگر روند صعودی ادامه یابد، ممکن است سود بالقوه در آن دوره بین افزایش قیمت و سیگنال متقاطع از بین رفته باشد. یا حتی بدتر از آن، یک سیگنال تقاطع طلایی کاذب ممکن است یک معاملهگر را به سمت خرید تاپ محلی درست قبل از کاهش قیمت سوق دهد. این سیگنالهای خرید جعلی معمولاً به عنوان تله گاو نر نامیده می شوند.

جمعبندی

میانگین متحرک نشانگرهای قدرتمند TA هستند و یکی از پرکاربردترین آنهاست. توانایی تجزیه و تحلیل روندهای بازار به روشی مبتنیبر داده، بینش خوبی در مورد نحوه عملکرد یک بازار ارائه میدهد. با این حال، به خاطر داشته باشید که سیگنالهای MA و متقاطع نباید به تنهایی استفاده شوند و برای جلوگیری از سیگنالهای جعلی، ترکیب نشانگرهای مختلف TA همیشه ایمنتر است.

نظرات کاربران