اگر با دیفای و پروژههای مربوط به آن مانند صرافیهای غیرمتمرکز (DEX) آشنا باشید، بهاحتمال زیاد اصطلاح ضرر ناپایدار یا Impermanent Loss را شنیدهاید. ضرر ناپایدار زمانی اتفاق میافتد که قیمت توکنهای شما نسبت به زمانی که آنها را در استخر نقدینگی گذاشتهاید، تغییر کند. هرچه تغییر بزرگتر باشد، ضرر بیشتر است.

اما سوالاتی که مطرح میشود، این است که «اساسا چرا ضرر ناگهانی وجود دارد؟» یا «آیا با تهیه نقدینگی برای استخرها ممکن است ضرر کنیم؟» اما واقعا ضرر ناپایدار چیست؟ در این مقاله به تعریف این مفهوم، نحوه وقوع و نحوه محاسبه میپردازیم.

مقدمه

صرافیهای غیرمتمرکزی مانند سوشی سواپ، پنکیک سواپ یا یونی سواپ دارای حجم معاملات و نقدینگی زیاد هستند. این پروتکلهای دیفای به کسانی که منابع مالی دارند، اجازه میدهند به یک بازارساز (Market Maker) تبدیل شوند و از کارمزد معاملات درآمد کسب کنند. دموکراتیک و غیرمتمرکز کردن بازارسازی، زمینه بروز فعالیتهای اقتصادی را بدون اصطکاک زیاد در فضای کریپتو ایجاد کرده است.

پس اگر بخواهیم با وجود مفهوم ضرر ناپایدار برای این پلتفرمها نقدینگی مورد نیاز را تامین کنیم، چه چیزهایی را باید بدانیم؟ در این مقاله، ما یکی از مهمترین مفاهیم را مورد بحث قرار میدهیم – ضرر ناپایدار.

ضرر ناپایدار (impermanent loss) چیست؟

ضرر ناپایدار زمانی اتفاق میافتد که قیمت فعلی توکنهای شما در مقایسه با زمانی که آنها را در استخر نقدینگی گذاشتهاید، کمتر باشد. اینجا منظور از ضرر، ارزش دلاری کمتر در زمان برداشت نسبت به زمان واریز است.

استخرهایی که داراییهای کمتری دارند و در محدوده قیمتی کوچکتری قرار میگیرند، کمتر در معرض زیان ناگهانی قرار میگیرند. بهعنوانمثال استیبل کوینها یا توکنهای رپدشده (Wrapped Token)، در یک بازه قیمتی بهنسبت محدودی باقی میمانند؛ در این حالت ریسک کمتری برای افت ارزش وجوه تامین کنندگان نقدینگی (LPs) وجود دارد.

پس چرا با وجود احتمال زیان، تامین کنندگان همچنان به تهیه نقدینگی ادامه میدهند؟ در پاسخ به این سوال، میتوان گفت که با کارمزد معاملات میتوان ضررها را جبران کرد؛ حتی استخرهای یونی سواپ که ممکن است کاملا در معرض ضررهای ناگهانی قرار بگیرند، با کمک کارمزدها میتوانند سودآور باشند.

در نسخه 2 یونی سواپ به هر تامینکننده نقدینگی، 0.3 درصد سود از هر معامله تعلق میگیرد. حتی اگر استخری بهشدت در معرض ضرر ناپایدار باشد، اما حجم معاملات زیادی در آن انجام شود، تامین نقدینگی آن سودآور خواهد بود. ضرر ناپایدار به عوامل مختلفی از جمله استخر، داراییهای سپردهگذاریشده، پروتکل و حتی شرایط بازار بستگی دارد.

ضرر ناپایدار چگونه اتفاق میافتد؟

برای درک بهتر، با یک مثال به ادامه بحث میپردازیم:

آلیس یک اتر (ETH) و 100 استیبل کوین دای (DAI) را در استخر نقدینگی وارد میکند. در این بازارساز خودکار خاص، جفت توکن واریز شده باید ارزشی برابر داشته باشند؛ یعنی برای مثال اگر قیمت اتریوم در زمان واریز برابر با 100 دای باشد، بنابراین باید 100 دای به همراه 1 اتر در استخر واریز شود؛ بدین ترتیب ارزش دلاری سپرده آلیس در این مثال، برابر با 200 دلار خواهد بود.

در این مثال، در مجموع 10 ETH و 1000 DAI در استخر وجود دارد که توسط سایر LPها تامین شده است؛ بنابراین سهم آلیس از استخر 10 درصد و کل نقدینگی این استخر 10,000 دلار است.

اگر قیمت ETH معادل 400 دای باشد، نسبت بین میزان ETH و DAI در استخر تغییر کرده است؛ همانطور که گفتیم، بهخاطر آربیتراژ معاملهگران، اکنون 5 اتر و 2000 دای در استخر وجود دارد.

حالا آلیس میخواهد سرمایه خود را برداشت کند؛ باتوجه به سهم 10 درصدی آلیس از استخر، او میتواند 200 دای، 0.5 اتر و در مجموع 400 دلار دریافت کند. او از زمان سپرده کردن توکنها که 200 دلار ارزش داشتهاند، سود خوبی بهدست آورده است. اگر او 1 اتر و 100 DAI خود را نگهداری کرده بود، چه اتفاقی میافتاد؟ ارزش آن مساوی با 500 دلار میشد؛ این اختلاف قیمت، هزینهای است که به آربیتراژ کننده بابت خرید و فروش DAI و ETH پرداخت کرده است.

وضعیت آلیس با نگهداری (HODLing) بهجای وارد کردن سرمایهاش در استخر، بهتر خواهد بود. این اختلاف میان هودل کردن و تامین مالی استخر را ضرر ناپایدار میگویند. باتوجه به سپرده نسبتا کم آلیس، ضرر او نیز چندان قابل توجه نیست. با این حال، او باید مراقب باشد؛ زیرا ضرر ناپایدار میتواند منجر به خسارات زیادی به بخش قابل توجهی از سپرده اولیهاش وارد کند.

در مثال بالا، کارمزد معاملات برای آلیس بهعنوان تامینکننده نقدینگی، در نظر گرفته نشده است. در بسیاری از موارد، درآمد حاصل از کارمزد تراکنشها، ضررها را جبران و تامین نقدینگی را سودآور میکند. با تمام این توضیحات، بسیار ضروری و مهم است که قبل از تامین نقدینگی برای یک پروتکل دیفای، مفهوم ضرر ناپایدار را درک کرده باشید.

محاسبه ضرر ناپایدار

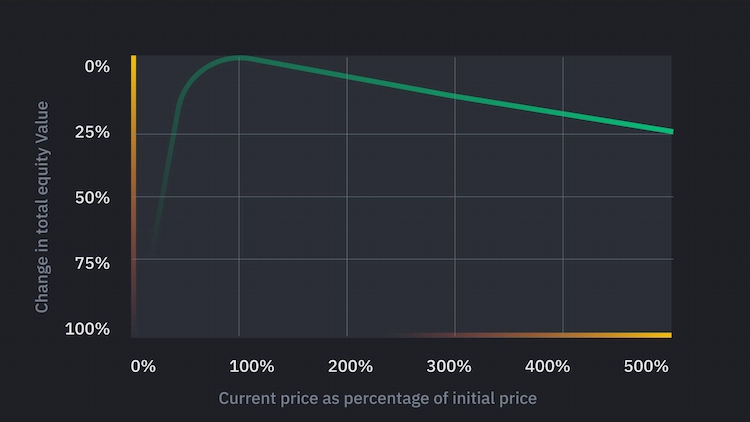

برای محاسبه ضرر ناپایدار، آن را با رسم نمودار توضیح میدهیم. توجه داشته باشید در رسم این نمودار، کارمزد معاملات در نظر گرفته نشده است.

خلاصه آن چیزی که نمودار درباره مقایسه ضرر و هودل به ما میگوید، بهصورت زیر است:

- تغییر 1.25 برابری قیمت = 0.6% ضرر

- تغییر 1.5 برابری قیمت = 2.0% ضرر

- تغییر 1.75 برابری قیمت = 3.8% ضرر

- تغییر 2 برابری قیمت = 5.7% ضرر

- تغییر 3 برابری قیمت = 13.4% ضرر

- تغییر 4 برابری قیمت = 20.0% ضرر

- تغییر 5 برابری قیمت = 25.5% ضرر

ضرر ناپایدار بدون توجه به جهت قیمت تغییر میکند. تنها چیزی که ضرر ناپایدار به آن اهمیت میدهد، قیمت نسبی زمان سپردهگذاری است.

خطرات تامین نقدینگی در AMM

صادقانه بگوییم، ضرر ناپایدار چیز عجیب و بزرگی نیست. این ضرر تنها زمانی بهوجود میآید که بخواهید رمز ارزهایتان را از استخر نقدینگی خارج کنید و البته همین ضرر نیز بیشتر اوقات با درآمد حاصل از کارمزدها جبران میشود.

هنگام واریز به بازارسازهای خودکار بسیار مراقب باشید؛ همانطور که گفتیم، بعضی از استخرها بیشتر از بقیه در معرض زیان هستند. یک قاعده ساده را باید در نظر داشته باشید که هرچه داراییهای استخر بیثباتتر باشند، احتمال این که در معرض ضرر ناپایدار قرار بگیرید، افزایش مییابد. برای این که بتوانید بازده مورد نظرتان را با ریسک احتمالی تخمین بزنید، بهتر است با مبلغ کم شروع کنید.

توصیه دیگری این است که سراغ بازارسازهای خودکاری بروید که امتحان خود را پس دادهاند. دیفای این امکان را به همه داده است که برای AMMهای موجود فورک مورد نظر خود را بسازند و در آن تغییرات دهند (فورک در بازارسازهای خودکار به معنی ایجاد یک نسخه جدید از پلتفرم، با آپدیتها و ادیتهایی است که باعث بهبود عملکرد آن نسبت به نسخه اصلی میشوند). این کار باعث میشود با وجود باگ، سرمایهها در معرض خطر قرار بگیرند و برای همیشه در AMM گیر کنند. اگر استخری اعلام میکند بازدهی بالا و غیرمعمولی به سپردهها میدهد، احتمالا در جایی اشکالی وجود دارد و ریسک این پروژه بسیار زیاد است.

سخن پایانی

ضرر ناگهانی (Impermanent Loss) یکی از اصول پایه در بازارسازهای خودکار یا صرافیهای غیرمتمرکز است. کسانی که میخواهند نقدینگی استخری را تامینکنند باید با این مفهوم آشنا باشند و بتوانند آن را در استراتژی خود محاسبه کنند. به طور خلاصه اگر قیمت دارایی از زمان سپردهگذاری تغییر کند، LP با زیان ناپایدار روبرو خواهد شد.

سلام! مطلب خیلی مفیدی بود. فهمیدن ضرر ناپایدار واقعاً برای کسانی که به دیفای علاقهمندند، اهمیت بالایی داره. این مفهوم کمک میکنه تا با ریسکها و فرصتهای سرمایهگذاری بهتر آشنا بشیم. به نظر من، وقتی که کاربران از کارمزدهای معاملات هم بهرهمند میشن، این ضرر در بعضی موارد به حداقل میرسه و میتونه یک استراتژی موفق باشه. همچنین، استخراج از استخرهای با ریسک کمتر میتونه شروع خوبی برای مبتدیها باشه. مرسی که این موضوع رو روشن کردی!