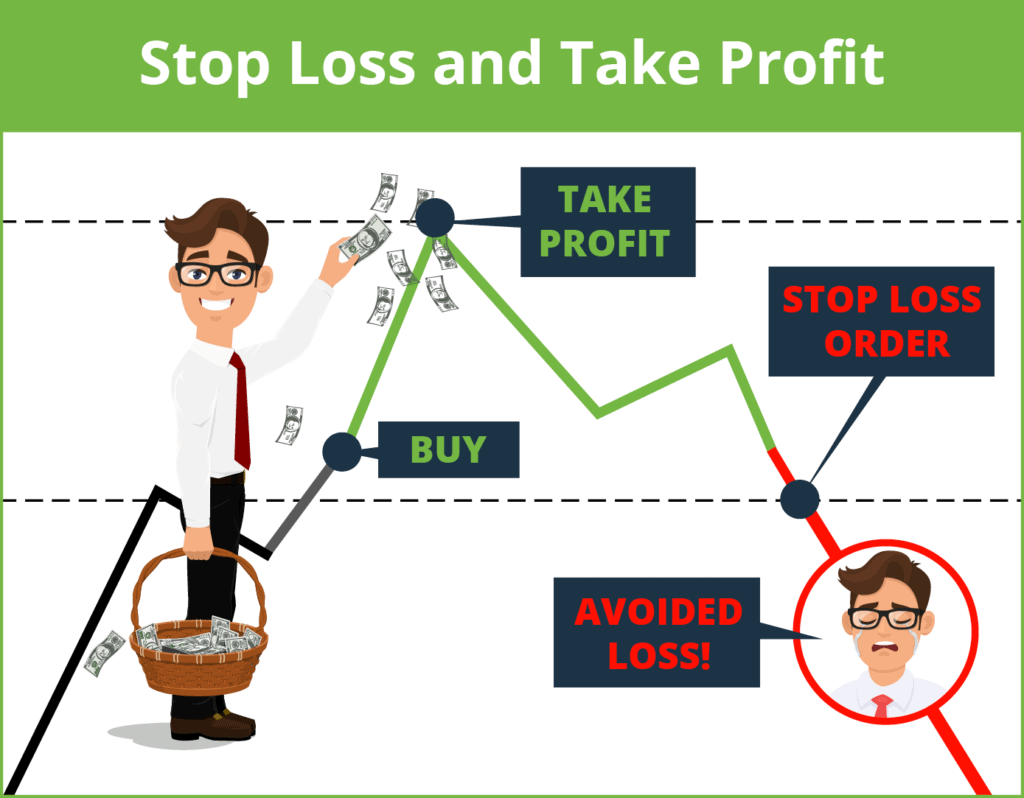

در بازارهای مالی هنگامی که برای معاملات خود، سقف و کف قیمتی خاصی را درنظر میگیرید، در واقع حدسود و حد ضرر را مشخص کرده اید. به عنوان مثال شما در بازار بورس یا ارزهای دیجیتال، با استفاده از تحلیل تکنیکال، پیش بینی کرده اید که قیمت قرار است رشد داشته باشد و به همین ترتیب در پوزیشن لانگ، قرار گرفته اید، بنابراین با توجه به تحلیل خود، به عنوان مثال روی قیمت 100 تومان وارد شده اید، حد سود خود را بر روی 130 تومان قرار میدهید که در صورتی که قیمت آن دارایی به 130 تومان رسید، معامله شما بسته شده و به سود خود دست پیدا خواهید کرد.

برای معامله خود بایستی حد ضرر را هم مشخص کنید بدین معنی که ممکن است قیمت کاهش پیدا کند، بدین ترتیب روی 80 تومان حد ضرر خود را تعیین کرده اید، درصورتیکه قیمت کاهش پیدا کرد و از 80 تومان عبور کرد، معامله شما بسته شده و از ضرر بیشتر یا لیکوئید شدن دارایی شما جلوگیری میشود. در معاملات فیوچرز و معامله با اهرم، استفاده از این دو اصطلاح میتواند به سود بیشتر و معامله ای ایمن تر کمک کند.

همانطور که در بالا اشاره کردیم، برای تعیین حد سود و حد ضرر باید تحلیل تکنیکال را بدانید و با اصطلاحات زیر آشنا باشید:

- خط روند حمایت مهم یا کف قیمتی Trend lines

- فیبوناچی یا Fibonacci

- امواج الیوت یا Elliot Waves

- الگوهای نموداری

- کف دوقلو یا Double Bottom و Double Top

- الگوی سروشانه یا Head & Shoulders

- جابهجایی حد ضرر

- پیوت های قیمت

هرکدام از اصطلاحات بالا میتواند کمک شایانی در معاملات بازارهای سرمایه به شما بکند. البته نقش اخبار و رویدادها را در بازارهای سرمایه باید جدی گرفت که به آن تحلیل فاندامنتال میگویند.

نکته های مهم در تعیین حد ضرر

به طور کلی قانونی برای تعیین حد سود و حد ضرر وجود ندارد، برای معاملات خود حتما حد ضرر و حد سود تعیین کنید، چراکه بازارهای مالی بسیار پر ریسک هستند و در آنها قیمت ها بسیار نوسان دارند. بنابراین برای ایجاد معاملاتی ایمن تر به این دو مولفه باید توجه داشته باشید تا جلوی ضرر بیشتر در معاملات گرفته شود. نکات زیر را به یاد داشته باشید:

- حد ضرر یا حد توقف زیان به معنی آن است که وقتی کاهش قیمت سهام به حد مشخص و تعیین شدهای رسید، باید آن را بفروشیم تا از ضرر بیشتر جلوگیری شود.

- کم شدن سود هم نوعی ضرر است، بنابراین زمانی که قیمت سهام بالا رفت حد ضرر را نیز باید متناسب با قیمت افزایش داد.

- یکی از رایجترین اشتباهها تغییر حد ضرر بدون دلیل فنی و منطقی است. بدین ترتیب که با نزدیک شدن قیمت به حد ضرر، معاملهگر اقدام به تغییر یا حذف آن میکند و منتظر کمتر شدن یا از بین رفتن زیان میماند. با وجود اینکه ممکن است در مواردی این حرکت موجب جبران یا کمتر شدن زیان شود، اما در بلندمدت نتیجهای جز از بین رفتن برنامه و استراتژی سرمایهگذاری نخواهد داشت. بنابراین در معاملات هرگز طمع نکنید و به حد سود و حد ضرر خود پایبند باشید.

- حد ضرر نباید بیشتر از 10 درصد مبلغ خرید باشد و این یعنی بیش از 10 درصد مبلغ خریدتان را نباید از دست دهید.

- حد را نباید با فاصله خیلی زیاد یا خیلی کم از قیمت خرید قرار دهید.

- اگر روند بازار و شاخص صعودی باشد بعد از رسیدن به حد سود بدون اینکه سهم را بفروشیم، فقط حد را تعریف میکنیم. ولی اگر روند بازار نزولی و شاخص در حال اصلاح باشد، باید بعد از رسیدن به حد سود، یا به طور کامل از سهم خارج شویم یا اینکه بخشی از سهام را با سود فروخته و برای مابقی، حد ضرر شناور (trailing stop) را در نظر بگیریم.

- در تعیین حد ضرر، دیدگاه زمانی یک سرمایهگذار بسیار اهمیت دارد. مثلا تعیین حد برای معاملههای کوتاه مدت با تعیین حد برای معاملههای بلند مدت متفاوت است.

- در معاملات کوتاهمدت، حد ضرر را روی محدوده حمایت در موج نزولی قبلی قرار دهید.

- در خریدهای میانمدت و بلندمدت، حد ضرر را روی محدوده حمایتی معتبر تعیین کنید.

- وقتی مقاومت یک سهم شکسته شد و قیمت سهم در بالای محدوده مقاومتی تثبیت گردید، حد را روی مقاومت شکسته شده که حالا به عنوان حمایت عمل میکند، قرار دهید.

نظرات کاربران