معاملات سوئینگ در کنار معاملات روزانه و معاملات موقعیتی یکی از رایجترین سبک های معاملاتی است. برای مبتدیان، این سبک معاملاتی کمتر ترسناک است، زیرا نسبت به معاملات روزانه استرس کمتری دارد، اما به اندازه کافی راحت است تا معامله گران از نوسانات قیمت سود ببرند.

معامله گرانی که طرفدار این نوع سبک معاملاتی هستند معمولاً به اندیکاتورهای معاملاتی نوسانی تکیه می کنند، زیرا شناسایی سطوح حمایت و مقاومت در هنگام تغییر روند برای آنها ضروری است و در نتیجه فرصتهای تجاری را فراهم میکنند. استفاده از چند اندیکاتور فنی اغلب به منظور تأیید روند قبل از ورود به معامله توصیه میشود، زیرا ممکن است یک اندیکاتور فنی منفرد گاهی اوقات نادرست باشد و تأیید اضافی لازم است.

این مقاله معاملات نوسانی ارزهای دیجیتال را معرفی میکند و برخی از بهترین شاخصهای فنی را که میتوانید برای شروع استفاده کنید، شرح میدهد.

Swing Trading چیست؟

یک معاملهگر نوسانی براساس انتظارات خود از قیمتها، موقعیتی را باز میکند، به این امید که زمانی که بازار در جهت مورد انتظار حرکت میکند، سود کسب کند. پوزیشنهای معاملاتی نوسانی معمولاً یک شبه نگه داشته میشوند و میتوانند روزها یا هفتهها باز بمانند.

معاملات نوسانی مبتنیبر این مفهوم است که اصلاح قیمت یک پدیده رایج در بازار ارزهای دیجیتال است. وقتی قیمت بالا و پایین میرود، به آن نوسان میگویند. معامله گران نوسان از این تغییرات برای ورود به موقعیتهای تجاری و کسب سود استفاده میکنند. حتی اگر برخی از نوسانات ممکن است از نظر بزرگی کوچکتر باشند، که به معنای سود کمتر است، تا زمانی که یک معاملهگر نوسانی در اجرای معامله خود ثابت قدم باشد، در نهایت میتواند سود قابل توجهی کسب کند و انباشته کند. شاخص های فنی اغلب برای کمک به معامله گران نوسان در شناسایی نقاط ورود و خروج برای موقعیت های خود استفاده می شود.

یک روش رایج معاملاتی، معاملات نوسانی از یک اندیکاتور به نام Bollinger Bands برای ترسیم تعدادی انحراف استاندارد حول میانگین متحرک استفاده میکند، در حالی که برخی از معاملهگران شاخص میانگین دامنه واقعی را برای تعیین کمیت نوسانات در بازار ارزهای دیجیتال ترجیح میدهند. در هر صورت، ترکیب شاخصهای مختلف معاملات نوسانی برای درک و پیشبینی اقدامات قیمت ارزهای دیجیتال برای تصمیمگیری بهتر ضروری است.

تجارت نوسانی چگونه کار میکند؟

قبل از تشریح بهترین اندیکاتورهای فنی برای معاملات نوسانی، بیایید نگاهی اجمالی به معامله نوسانی داشته باشیم.

با معاملات نوسانی، می توانید موقعیت خود را برای چند روز یا هفته باز نگه دارید، تا زمانی که روند در جهت پیش بینی شده شما ادامه داشته باشد. معاملهگران معمولاً زمانی که روند نشانههایی از برگشت را نشان میدهد، موقعیت خود را ببندند. با توجه به اینکه معاملهگران نوسانی با بازههای زمانی بزرگتر فعالیت میکنند، آنها مانند معاملهگران روزانه علاقهای به نوسانات کوتاهمدت قیمت ندارند. برای معامله گران نوسانی، تنها چیزی که اهمیت دارد این است که نوسانات اوج در یک بازار صعودی بالاتر برود و برای نوسان پایین در یک بازار نزولی پایین تر باشد.

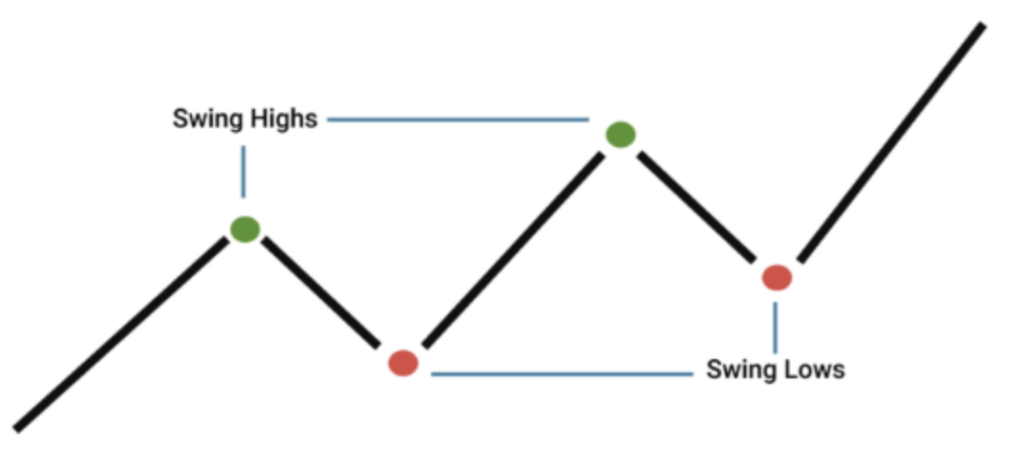

نوسان بالا

اوجهای نوسانی، قلههای متوالی هستند که قبل از لحظاتی زودگذر تغییر، توسط قیمت یک ارز دیجیتال لمس میشوند. گاهی اوقات اصلاح می تواند به یک روند معکوس تبدیل شود، که اوج های نوسان متوالی را می شکند. اوج فعلی که بالاتر از قله های قبلی است را می توان به عنوان یک روند صعودی شناسایی کرد.

نوسان پایین

پایینترین سطحهای نوسانی، پایینهای متوالی هستند که پس از لحظات موقتی ریباند ایجاد میشوند. هنگامی که پایین ترین سطح فعلی کمتر از موارد قبلی باشد، می توانیم یک روند به طور کلی نزولی را تعیین کنیم.

برخی از معاملهگران نوسانی ترجیح میدهند فقط بین اوجها و پایینهای نوسانی معامله کنند، که معمولاً به نسخه کوتاهمدت معاملات نوسانی تبدیل میشود.

شاخصهای معاملاتی نوسانی

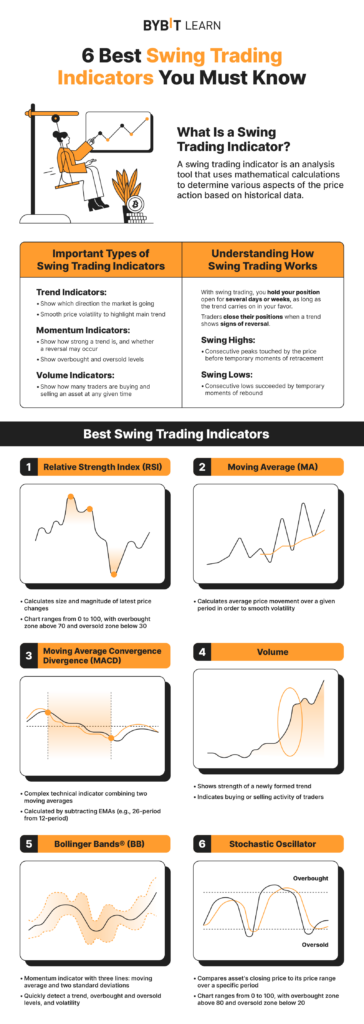

اندیکاتورهای معاملات نوسانی از محاسبات ریاضی برای تعیین جنبه های مختلف یک اقدام قیمت بر اساس داده های تاریخی استفاده می کنند. آنها را می توان در نمودار روزانه یا با هر بازه زمانی دیگری که توسط معامله گران نوسان برای ارزیابی وضعیت بازار استفاده می شود، پیاده سازی کرد.

این اندیکاتورها به معامله گران کمک می کنند تا تعیین کنند که آیا یک روند صعودی یا نزولی است و آیا حرکتی دارد یا خیر. در حالی که برخی از معاملهگران نوسانی بیشتر بر اخبار و تحلیلهای بنیادی تکیه میکنند، شاخصهای فنی برای تعیین بهترین نقاط ورودی و خروجی ضروری هستند.

سه نوع مهم از شاخص های معاملاتی نوسانی به شرح زیر است:

- شاخصهای روند – این نشانگر جهت بازار و اینکه آیا میتوان روندی را ایجاد کرد، نشان میدهد. به طور کلی، شاخص های روند برای هموارسازی نوسانات قیمت به منظور برجسته کردن روند اولیه استفاده می شود. میانگین های متحرک شناخته شده ترین شاخص های روند هستند.

- شاخصهای مومنتوم – شاخصهای مومنتوم نشان میدهند که یک روند چقدر قوی است و آیا ممکن است یک معکوس در افق باشد. آنها همچنین می توانند سطوح بیش از حد خرید یا فروش بیش از حد را نشان دهند. متداول ترین نشانگر حرکت شاخص قدرت نسبی (RSI) است.

- شاخصهای حجم – این نشان میدهد که چه تعداد معاملهگر در هر زمان معین یک دارایی را خرید و فروش میکنند.

بهترین شاخصهای معاملاتی نوسانی

در این بخش برخی از بهترین اندیکاتورهای معاملات نوسانی را پوشش خواهیم داد. با این حال، باید توجه داشت که صرف نظر از اینکه کدام شاخصها استفاده میشوند، تضمین سود تقریباً غیرممکن است. این به این دلیل است که شاخصهای فنی از دادههای تاریخی برای پیشبینی آینده استفاده میکنند و همیشه ناهماهنگیهای خاصی وجود دارد که منجر به نتایج متفاوتی میشود.

در اینجا شش شاخص فنی محبوب مورد استفاده در معاملات نوسانی آورده شده است.

1. شاخص قدرت نسبی (RSI)

RSI یکی از مهمترین شاخصهای معاملات ارزهای دیجیتال است. ممکن است آن را در دسته “نوسانگرها” نیز بیابید. اندازه و بزرگی آخرین تغییرات قیمت را محاسبه میکند. معاملهگران سوئینگ از اندیکاتور RSI بیشتر برای تعیین سطح خرید یا فروش بیش از حد یک ارز دیجیتال استفاده میکنند.

نشانگر RSI بهعنوان یک نوسانگر نمایش داده میشود – یعنی یک نمودار خطی که بین دو حد، بین 0 تا 100 حرکت میکند.

زمانی که اندیکاتور RSI بالای 70 باشد، معمولاً نشان میدهد که یک ارز دیجیتال خاص در قلمروی بیش از حد خرید قرار دارد، که نشاندهنده بازگشت احتمالی به یک روند صعودی موجود است. از سوی دیگر، زمانی که RSI به زیر 30 میرسد، نشان دهنده فروش بیش از حد بازار است و میتوانید پیش بینی کنید که روند نزولی به زودی متوقف میشود.

راه دیگر برای استفاده از RSI، جستجوی کراس اوورهای خط مرکزی است. به عنوان مثال، هنگامی که اندیکاتور RSI از خط مرکزی خود می شکند، به روند صعودی اشاره می کند.

2. میانگین متحرک (MA)

میانگین متحرک نیز معمولاً برای تحلیل فنی کالاها و سهام شرکت در بازارهای مالی سنتی استفاده می شود. همانطور که از نام آن پیداست، معاملهگران نوسانی از MA برای محاسبه میانگین حرکت قیمت دارایی در یک دوره معین استفاده میکنند. در نتیجه، MAها نوسانات کوتاه مدت را که ممکن است برای معامله گران گیج کننده به نظر برسد و روندهای بالقوه را محو کند، هموار می کند.

درک این نکته مهم است که MA ها اندیکاتورهای عقب مانده ای هستند که بر عملکرد قیمت گذشته متکی هستند. بنابراین، اگر از آنها برای تأیید یک روند به جای پیش بینی حرکت های آینده استفاده کنید، کمک می کند.

بسته به اینکه چند دوره نظارت دارند، می توانیم بین MA های کوتاه، میان مدت و بلند مدت تمایز قائل شویم. به عنوان مثال، MA های کوتاه مدت بین 5 تا 50 دوره بازگشت را پوشش می دهند، در حالی که MA های میان مدت تا 100 دوره را پوشش می دهند.

دو نوع اصلی MA وجود دارد: میانگین متحرک ساده (SMA) و میانگین متحرک نمایی (EMA). دومی با دادن وزن بالاتر، بر اقدامات اخیر قیمت تأکید دارد.

به طور معمول، هنگامی که یک MA کوتاه مدت از یک MA بلندمدت عبور می کند، یک سیگنال صعودی ایجاد می شود، و بالعکس: وقتی یک MA بلندمدت از یک MA کوتاه مدت عبور می کند، مراقب یک روند نزولی بالقوه باشید.

3. واگرایی میانگین متحرک همگرایی (MACD)

واگرایی میانگین متحرک (MACD) یک شاخص فنی پیچیده تری است که دو میانگین متحرک معمولی را ادغام می کند. MACD با کم کردن EMA 26 دوره ای از EMA 12 دوره محاسبه می شود، اگرچه این پارامترها را می توان به صورت دستی بر اساس نیازهای شما تنظیم کرد. برای روشن بودن، دو خط نمایش داده شده در نمودار MACD نشان دهنده دو MA استفاده شده برای محاسبات نیستند. در عوض، در اینجا سه عنصر شاخص MACD وجود دارد:

- خط MACD، که فاصله بین دو انتخاب MA را محاسبه می کند

- خط سیگنال که می تواند تغییرات در حرکت قیمت را تشخیص دهد و به عنوان محرکی برای سیگنال های صعودی و نزولی در نظر گرفته می شود.

- هیستوگرام که نشان دهنده تفاوت بین خط MACD و خط سیگنال است

معامله گران نوسان معمولاً زمانی خرید می کنند که خط MACD از خط سیگنال خود عبور می کند، که با دایره های سبز در شکل بالا نشان داده شده است، و زمانی که MACD از زیر خط سیگنال که با دایره های قرمز نشان داده شده است، کوتاه می آیند.

راه دیگر برای استفاده از MACD این است که به دنبال واگرایی بین هیستوگرام و عمل قیمت باشید که معمولاً یک روند معکوس را پیشبینی میکند.

4. حجم

حجم یکی از مهم ترین شاخص ها برای معامله گران نوسان است، اگرچه مبتدیان اغلب آن را نادیده می گیرند. این نشانگر را می توان به طور پیش فرض در زیر نمودار اصلی نشان داد. این بینشی در مورد اینکه یک روند تازه شکل گرفته چقدر قوی است را ارائه می دهد. اساساً، شاخص حجم به ما می گوید که چه تعداد معامله گر در یک نقطه معین، یک ارز دیجیتال یا دارایی را خریداری یا می فروشند. بنابراین، هر چه حجم بالاتر باشد، روند قوی تر است.

حجم بهویژه در استراتژیهای شکست مفید است، یعنی زمانی که قیمت دارایی از خط مقاومت یا زیر خط حمایت شکسته میشود. اگر شکست با حجم بالا همراه باشد، انتظار می رود روند جدید قابل توجه باشد.

5. باندهای بولینگر (BB)

Bollinger Bands® (BB) یک شاخص حرکت متشکل از سه خط – میانگین متحرک و دو انحراف استاندارد (مثبت و منفی) است. معامله گران نوسان از این اندیکاتور استقبال می کنند زیرا به سرعت روند، سطوح خرید و فروش بیش از حد و نوسانات را تشخیص می دهد. همچنین، در نمودار خوب و واضح به نظر می رسد.

عرض BB همراه با نوسانات افزایش می یابد و زمانی که بازار سطوح پایین تری از نوسانات را تجربه می کند، کاهش می یابد. به بیان ساده، هر چه نوارها به یکدیگر نزدیکتر باشند، نوسانات کمتری دارد.

در حالی که BB در بازارهای پرطرفدار به خوبی کار میکند، اما زمانی که قیمت در نوسان است، یعنی بالا و پایین رفتن در یک کانال افقی، کار بسیار خوبی را انجام میدهد. در این حالت، زمانی که قیمت به خط بالایی برسد، معاملهگران نوسان ممکن است کوتاه بیایند. هنگامی که قیمت به خط پایین نشانگر برخورد می کند، ممکن است قبل از بازگشت به عقب باشد.

نکته این است که قیمت همیشه به سمت مرکز BB حرکت می کند. اگر عرض بین باندها شروع به گسترش کند، آنگاه روند جدیدی در حال شکل گیری است و شما باید مراقب معامله در آن باند باشید.

6. نوسانگر تصادفی

نوسانگر تصادفی یکی دیگر از شاخص های تکانه است. این نشانگر مشابه RSI عمل می کند، اگرچه محاسبات متفاوتی دارد. این شاخص قیمت پایانی یک دارایی را با دامنه قیمت های آن در یک دوره معین مقایسه می کند.

مانند RSI، نوسان ساز تصادفی با نموداری بین صفر و 100 نشان داده می شود. با این حال، مناطق بیش از حد خرید و فروش بیش از حد به ترتیب بالای 80 و زیر 20 هستند.

تفاوت دیگر این است که استوکاستیک از دو خط تشکیل شده است، نه فقط یک خط مانند RSI. یک خط مقدار فعلی را نشان می دهد و خط دیگر یک MA سه روزه است.

معامله گران از استوکاستیک برای تعیین سطح خرید و فروش بیش از حد استفاده می کنند. آنها همچنین مراقب عبور دو خط هستند که معمولاً یک روند معکوس را پیش بینی می کند.

بهترین ابزارهای تجارت نوسانی برای استفاده

شاخصهای معاملاتی که در بالا توضیح داده شد میتوانند ابزارهای خوبی برای ارائه سیگنالهای مرتبط باشند، اما اگر آنها را با سایر ابزارهای نمودار ترکیب کنید، کارآمدتر میشوند. در اینجا چند پیشنهاد وجود دارد.

خطوط حمایت و مقاومت

یک معامله گر نوسانی باید همیشه به سطوح حمایت و مقاومت توجه کند که قیمت یک ارز دیجیتال در شکستن آن با مشکل مواجه شده است.

به طور خلاصه، سطح مقاومت یک خط بالایی خیالی است که قیمت نمی تواند آن را بشکند (معمولاً با لمس مقاومت کاهش می یابد). از سوی دیگر، سطح حمایت یک خط خیالی است که از پایین ترین سطح اخیر ساخته شده است، که در آن قیمت معمولاً کاهش می یابد و به سمت بالا می رود.

الگوهای نمودار

معاملهگران نوسانی همچنین میتوانند به دنبال الگوهای نمودار باشند که معمولاً در نمودارهای شمعی مشاهده میشوند. دو دسته اصلی از الگوها وجود دارد:

- الگوهای ادامه روند، که ادامه روند را پیش بینی می کند. برخی از نمونه ها مثلث، مستطیل، پرچم و پرچم است

- الگوهای معکوس روند، که نشانه معکوس شدن یک روند است. برخی از نمونهها عبارتاند از دو بالا یا پایین، و سر و شانهها

نظرات کاربران