وقتی صحبت از تحلیل تکنیکال میشود، الگوهای نمودار فراوان هستند. الگوهای بسیاری برای تحلیل تکنیکال وجود دارد که میتواند برای معاملهگران روزانه، معاملهگران نوسانی و سرمایهگذاران بلندمدت مفید باشد. صلیب طلایی و صلیب مرگ دو نمونه خوب هستند. قبل از اینکه به صلیب طلایی و صلیب مرگ بپردازیم، باید بدانیم میانگین متحرک (MA) چیست.

به طور خلاصه، این خطی است که بر روی نمودار قیمت رسم شده است که میانگین قیمت دارایی را برای یک بازه زمانی معین اندازهگیری میکند. به عنوان مثال، میانگین متحرک 200 روزه، میانگین قیمت دارایی را در 200 روز گذشته اندازه گیری میکند. بنابراین، صلیب طلایی و صلیب مرگ چیست و معامله گران چگونه میتوانند از آنها در استراتژی معاملاتی خود استفاده کنند؟

صلیب طلایی Golden Cross چیست؟

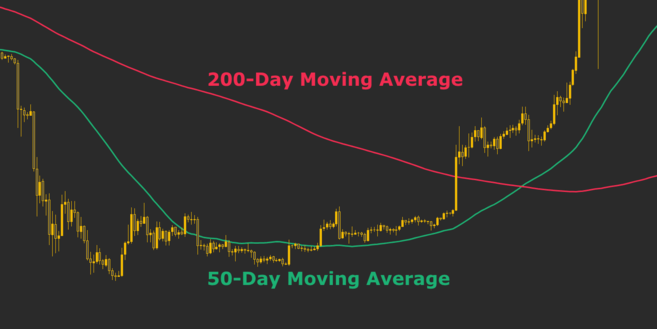

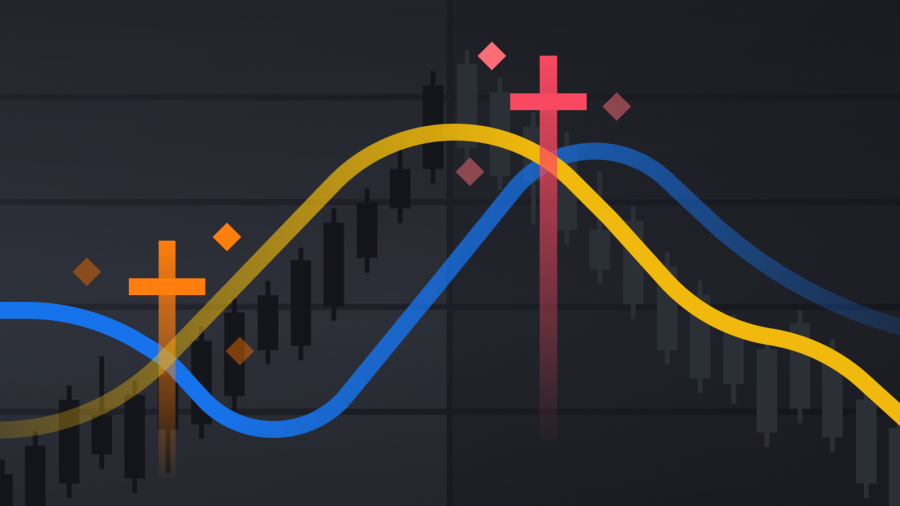

صلیب طلایی (یا متقاطع طلایی) یک الگوی نموداری است که شامل عبور میانگین متحرک کوتاه مدت از میانگین متحرک بلند مدت است. به طور معمول، MA 50 روزه به عنوان میانگین کوتاه مدت و MA 200 روزه به عنوان میانگین بلند مدت استفاده میشود. با این حال، این تنها راه فکر کردن به یک کراس اوور طلایی نیست. این میتواند در هر چارچوب زمانی اتفاق بیفتد و ایده اصلی این است که میانگین کوتاه مدت از میانگین بلندمدت تلاقی میکند. به طور معمول، صلیب طلایی در سه مرحله اتفاق میافتد: در طول یک روند نزولی، MA کوتاه مدت کمتر از MA بلندمدت است. روند معکوس میشود و MA کوتاه مدت از MA بلندمدت عبور میکند. یک روند صعودی از جایی شروع میشود که MA کوتاه مدت بالاتر از MA بلند مدت بماند.

در بسیاری از موارد، صلیب طلایی ممکن است یک سیگنال صعودی در نظر گرفته شود. چطور؟ ایده ساده است. میدانیم که میانگین متحرک میانگین قیمت یک دارایی را برای مدت زمانی که ترسیم میکند اندازه گیری میکند. به این معنا، وقتی یک MA کوتاه مدت کمتر از MA بلندمدت است، به این معنی است که اقدام قیمت کوتاه مدت در مقایسه با اقدام قیمت بلند مدت نزولی است. حال، وقتی میانگین کوتاه مدت از میانگین بلندمدت بالاتر میرود، چه اتفاقی میافتد؟

متوسط قیمت کوتاه مدت بالاتر از متوسط قیمت بلند مدت است. این نشان دهنده یک تغییر بالقوه در جهت روند بازار است و به همین دلیل است که صلیب طلایی صعودی در نظر گرفته میشود. در تفسیر مرسوم، صلیب طلایی شامل عبور MA 50 روزه بالاتر از MA 200 روزه است. با این حال، ایده کلی پشت صلیب طلایی این است که میانگین متحرک کوتاه مدت از میانگین متحرک بلند مدت عبور میکند. از این نظر، ما همچنین میتوانیم صلیبهای طلایی را در بازههای زمانی دیگر (15 دقیقه، 1 ساعت، 4 ساعت و غیره) داشته باشیم. با این حال، سیگنالهای فریم زمانی بالاتر نسبت به سیگنالهای فریم زمانی پایینتر قابل اعتمادتر هستند. تاکنون، ما یک صلیب طلایی با چیزی که میانگین متحرک ساده (SMA) نامیده میشود، در نظر گرفتهایم. با این حال، روش محبوب دیگری برای محاسبه میانگین متحرک به نام میانگین متحرک نمایی (EMA) وجود دارد.

این از فرمول متفاوتی استفاده میکند که تاکید بیشتری بر اقدامات اخیر قیمت دارد. EMAها همچنین میتوانند برای جستجوی کراس اوورهای صعودی و نزولی از جمله صلیب طلایی استفاده شوند. از آنجایی که EMAها سریعتر به تغییرات قیمت اخیر واکنش نشان می دهند، سیگنال های متقاطع تولید شده ممکن است کمتر قابل اعتماد باشند و سیگنالهای نادرست بیشتری ارائه دهند. با این وجود، کراس اوورهای EMA به عنوان ابزاری برای شناسایی تغییر روندها در بین معاملهگران محبوب هستند.

صلیب مرگ Death Cross چیست؟

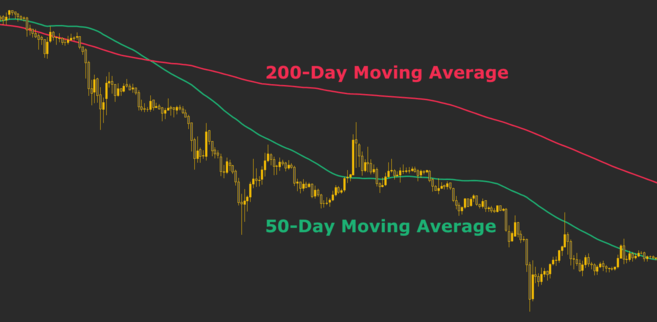

صلیب مرگ اساساً مخالف صلیب طلایی است. این یک الگوی نموداری است که در آن یک MA کوتاه مدت از یک MA بلند مدت عبور میکند. به عنوان مثال، MA 50 روزه از MA 200 روزه عبور میکند. به این ترتیب، صلیب مرگ معمولاً به عنوان یک سیگنال نزولی در نظر گرفته می شود. به طور معمول، تلاقی مرگ در سه مرحله اتفاق می افتد: در طول یک روند صعودی، MA کوتاه مدت بالاتر از MA بلندمدت است. روند معکوس میشود و MA کوتاه مدت از MA بلندمدت عبور میکند. یک روند نزولی زمانی شروع میشود که MA کوتاه مدت کمتر از MA بلندمدت بماند.

اکنون که فهمیدیم صلیب طلایی چیست، درک اینکه چرا صلیب مرگ یک سیگنال نزولی است، نسبتاً آسان است. میانگین کوتاه مدت در حال عبور از میانگین بلندمدت است که نشان دهنده چشم انداز نزولی در بازار است. صلیب مرگ قبل از رکودهای اقتصادی بزرگ در تاریخ، مانند سال 1929 یا 2008، یک سیگنال نزولی ارائه کرده است. با این حال، ممکن است سیگنالهای نادرستی نیز ارائه دهد، به عنوان مثال، در سال 2016.

صلیب طلایی در مقابل صلیب مرگ – چه تفاوتی دارد؟

ما هر دوی آنها را مورد بحث قرار دادهایم، بنابراین درک تفاوت بین آنها دشوار نیست. آنها اساساً متضادهای قطبی یکدیگر هستند. صلیب طلایی ممکن است یک سیگنال صعودی در نظر گرفته شود، در حالی که صلیب مرگ نشانه یک سیگنال نزولی است. هر دوی آنها را میتوان با حجم معاملات بالا تأیید کرد.

برخی از تحلیلگران فنی ممکن است هنگام بررسی زمینه متقاطع، سایر شاخصهای فنی را نیز بررسی کنند. نمونههای رایج عبارتند از واگرایی میانگین متحرک همگرایی (MACD) و شاخص قدرت نسبی (RSI). آنچه همچنین مهم است به یاد داشته باشید این است که میانگینهای متحرک شاخصهای عقب مانده هستند و قدرت پیشبینی ندارند. این به این معنی است که هر دو کراس اوور معمولاً تأییدی قوی از تغییر روندی که قبلاً اتفاق افتاده است ارائه میدهند – نه بازگشتی که هنوز در جریان است.

نحوه معامله صلیب طلایی و صلیب مرگ

ایده اصلی پشت این الگوها کاملاً ساده است. اگر میدانید معاملهگران چگونه از MACD استفاده میکنند، به راحتی متوجه خواهید شد که چگونه این سیگنالهای متقاطع را معامله کنید. وقتی در مورد صلیب طلایی معمولی و صلیب مرگ صحبت میکنیم، معمولاً به نمودار روزانه نگاه میکنیم. بنابراین، یک استراتژی ساده میتواند خرید با صلیب طلایی و فروش در صلیب مرگ باشد. در واقع، این یک استراتژی نسبتا موفق برای بیت کوین در چند سال گذشته بوده است – اگرچه سیگنالهای نادرست زیادی در این مسیر وجود داشت.

به این ترتیب، دنبال کردن کورکورانه یک سیگنال معمولا بهترین استراتژی نیست. بنابراین ممکن است بخواهید عوامل دیگری را در مورد تکنیک های تحلیل بازار در نظر بگیرید. اگر میخواهید در مورد یک استراتژی آسان برای ایجاد موقعیت بلندمدت مطالعه کنید، به توضیح میانگین هزینه دلار (DCA) مراجعه کنید. استراتژی متقاطع ذکر شده در بالا بر اساس عبور روزانه MAs است.

اما در مورد سایر دوره های زمانی چطور؟ صلیبهای طلایی و صلیبهای مرگ به همین صورت اتفاق میافتد و معاملهگران میتوانند از آنها استفاده کنند. با این حال، مانند بسیاری از تکنیکهای تجزیه و تحلیل نمودار، سیگنالها در تایم فریمهای بالاتر قویتر از سیگنالهای فریمهای زمانی پایینتر هستند. یک صلیب طلایی ممکن است در بازه زمانی هفتگی اتفاق بیفتد در حالی که شما به صلیب مرگی که در بازه زمانی ساعتی رخ میدهد نگاه میکنید.

به همین دلیل است که با در نظر گرفتن چندین قرائت، بزرگنمایی و نگاه کردن به تصویر بزرگتر در نمودار همیشه مفید است. چیزی که بسیاری از معامله گران هنگام معامله صلیبهای طلایی و صلیبهای مرگ به دنبال آن هستند، حجم معاملات است. مانند سایر الگوهای نمودار، حجم میتواند ابزار قوی برای تایید باشد. به این ترتیب، هنگامی که یک افزایش حجم با سیگنال متقاطع همراه میشود، بسیاری از معاملهگران از معتبر بودن سیگنال مطمئنتر خواهند بود.

هنگامی که یک تلاقی طلایی اتفاق میافتد، میانگین متحرک بلند مدت ممکن است به عنوان منطقه بالقوه حمایت در نظر گرفته شود. برعکس، هنگامی که تلاقی مرگ اتفاق میافتد، ممکن است به عنوان یک منطقه مقاومت بالقوه در نظر گرفته شود. سیگنالهای متقاطع نیز ممکن است با سیگنالهای سایر نشانگرهای فنی برای جستجوی تلاقی بررسی شوند. معاملهگران تلاقی سیگنالها و اندیکاتورهای متعدد را در یک استراتژی تجاری ترکیب میکنند تا سیگنالهای تجاری را قابل اعتمادتر کنند.

جمعبندی

ما برخی از محبوبترین سیگنالهای متقاطع – صلیب طلایی و صلیب مرگ را مورد بحث قرار دادهایم. صلیب طلایی شامل عبور میانگین متحرک کوتاه مدت از میانگین متحرک بلند مدت است. تلاقی مرگ شامل عبور MA کوتاه مدت به زیر MA طولانی مدت است. هر دوی آنها میتوانند بهعنوان ابزاری قابل اعتماد برای تأیید تغییر روند بلندمدت، چه در بازار سهام، چه فارکس یا ارزهای دیجیتال مورد استفاده قرار گیرند.

نظرات کاربران