توکنومیکس در قلب عملکرد ارزهای دیجیتال قرار دارد زیرا پویایی داخلی یا سیاستهای پولی را که به سختی در کد پروژههای کریپتو ساخته شده است را تعریف میکند و توضیح میدهد که چگونه عملکرد دارایی و نیروهایی که احتمالاً بر ارزش آن تأثیر میگذارند.

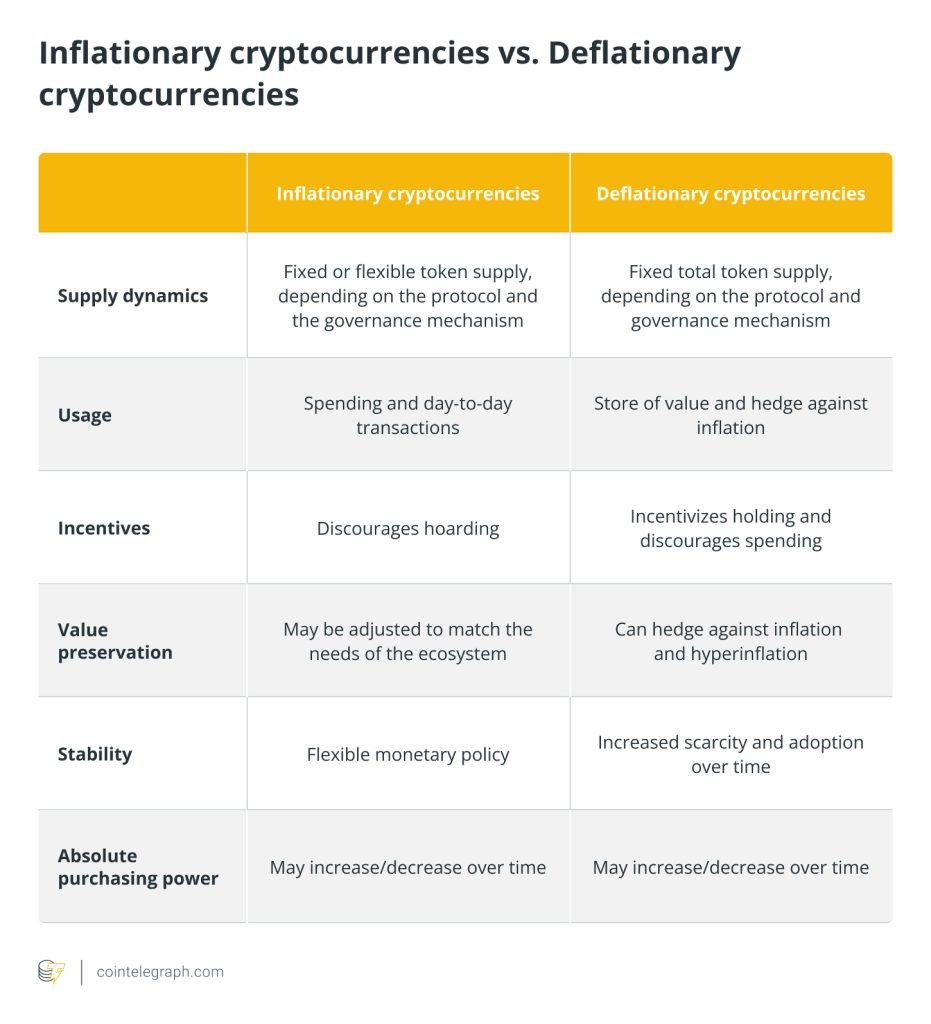

همانند مفاهیم تورم و کاهش تورم در اقتصاد، توکنومیک نیز بر اصول عرضه و تقاضا تکیه دارد. به طور خلاصه، توکنومیکس پویایی های اقتصادی یک ارز دیجیتال مانند توزیع، صدور، ویژگی ها و عرضه را در نظر می گیرد.

توکنومیک عرضه و تقاضا در کریپتو، گردش توکن را تعیین میکند و اشارهای به زمان و نحوه ورود توکنهای بیشتری به گردش میدهد. به همین ترتیب، میتواند تعیین کند که دارندگان چگونه ارز دیجیتال را جمعآوری میکنند و در پاسخ به تقاضا، زمان خروج توکنها از گردش را تعیین میکنند.

Tokenomics ارزش و کاربرد یک توکن را تعیین می کند. به عنوان مثال، بیت کوین (BTC) دارای سقف عرضه کل 21 میلیون سکه است، در حالی که سقف (SOL) Solana به 508 میلیون سکه میرسد. از سوی دیگر، توکنهای غیرقابل تعویض (NFT) توکنهای منحصربهفرد و انحصاری هستند که آنها را برای هنر دیجیتال مناسب میکند.سازندگان پروژه کریپتو معمولاً تعداد و توزیع سکههای در گردش را پیشبینی میکنند و برنامههای الگوریتمی و از پیش تعیینشده برای صدور یا برداشت توکنها ایجاد میکنند. پویایی عرضه توکن نقش کلیدی در نقدینگی بازار توکن تورمی و مدلهای اقتصادی در کریپتو دارد.

توکنهای تورمی چیست؟

نشانههای تورمی برای فعالیتهای روزانه در نظر گرفته شدهاند، بنابراین معمولاً عرضه کافی دارند و به ندرت از سطوح پایین نقدینگی بازار رنج میبرند.

تورم کریپتوکارنسی به کاهش قدرت خرید یک ارز دیجیتال در طول زمان اشاره دارد. توکنهای تورمی از همان اصول استفاده میکنند و از یک چارچوب رمزنگاری با هدف کاهش ارزش سکه از طریق افزایش عرضه آن استفاده میکنند.

توکن تورمی امکان افزایش تعداد توکنهای در گردش را از طریق مکانیسمی فراهم میکند که افزایش مداوم عرضه سکه وارد بازار را تسهیل میکند. توکنومیک هر کریپتو معمولاً نرخ تورم از پیش تعیین شده ای را ارائه می دهد و درصد افزایش عرضه توکن را در طول زمان تعیین می کند.

با ورود سکه های بیشتری به بازار، ارزش سکه حداقل در تئوری کاهش می یابد. این امر قدرت خرید آن را کاهش می دهد، زیرا کاربران توکن های بیشتری را برای خرید دارایی خرج می کنند. برخی از رویکردهای به کار گرفته شده توسط سکه های تورمی شامل استخراج و سهام است. این میتواند مشارکت در شبکه را تشویق کند، زیرا کاربرانی که توکنها را استخراج میکنند یا به اشتراک میگذارند معمولاً جوایزی دریافت میکنند.

نمونه ای از کریپتوهای تورمی دوج کوین (DOGE) است. در سال 2014، خالق آن درپوش 100 میلیاردی را حذف کرد و از عرضه بی حد و حصر توکن اطمینان حاصل کرد. در نتیجه، ارزش DOGE کاهش یافته است زیرا عرضه از تقاضا پیشی گرفته است.

توکنهای کاهش تورم چیست؟

کاهش قیمت ارز دیجیتال به افزایش ارزش ذاتی یک ارز دیجیتال در طول زمان اشاره دارد که عرضه کاهش می یابد یا ثابت می ماند.

ارزهای رمزنگاری شده با کاهش قیمت، رویکرد متفاوتی دارند، زیرا برای کاهش عرضه توکن طراحی شده اند. علیرغم تقاضای مداوم، کاهش تعداد سکه های جدید حداقل باید منجر به حفظ ارزش آنها شود.

هدف طراحی یک ارز دیجیتال کاهشدهنده تورم، دستیابی به کمبود توکن با کاهش عرضه و افزایش ارزش توکن در طول زمان است. این فرآیند امیدوار است که به تدریج تعداد توکن ها را کاهش دهد و بدون برهم زدن تعادل یا تحریک نوسانات بازار، کاربرد عملی را حفظ کند.

توکن های تورم زا، بر خلاف همتایان تورمی خود، نرخ کاهش قیمت ثابتی در پروتکل خود ندارند. در عوض، پروتکل شرایطی را که در آن توکنها معمولاً از طریق فرآیند سوزاندن از گردش خارج میشوند، دیکته میکند. این مکانیسم به مرور زمان عرضه را کاهش می دهد، اما میزان کاهش برای دوره خاصی تنظیم نشده است و بر اساس فعالیت شبکه متفاوت است. به عنوان مثال، یک توکن با نرخ کاهش تورم 2 درصد، عرضه کل توکن خود را سالانه 2 درصد کاهش می دهد. یک توکن کاهش تورم ممکن است دارای سقف عرضه ثابت یا متغیر باشد که تعداد توکن ها را محدود می کند.

سازندگان توکنهای کاهشدهنده تورم ممکن است از مکانیسمهای مستقیم یا غیرمستقیم برای از بین بردن سکههای در گردش استفاده کنند. یک راه معمول برای تسهیل کاهش عرضه، استفاده از مکانیسمهای سوزاندن توکن است، فرآیندی که بخشی از توکنها را برای همیشه از گردش خارج میکند. روش دیگر، آنها می توانند برخی از توکن ها را به عنوان کارمزد گاز برای تراکنش های روی بلاک چین بسوزانند.

نمونه ای از ارزهای رمزنگاری شده با کاهش تورم، BNB بایننس (BNB) است. بایننس هر سه ماه یک رویداد سوزاننده برای خلاص شدن از شر BNB اضافی برگزار می کند. علاوه بر این، بخشی از BNB را به عنوان کارمزد تراکنش میسوزاند. بایننس متعهد شده است که 50 درصد از عرضه BNB را بسوزاند.

چگونه توکن های تورمی و تورم زا بر حجم معاملات تأثیر می گذارند

توکن های تورمی و تورمی به طرق مختلف بر نقدینگی بازار تأثیر می گذارند زیرا محرک های متنوعی از نوسانات را تجربه می کنند.

حجم معاملات بالا مطلوب است، زیرا اجرای بهتر سفارش را تسهیل می کند و بنابراین نقدینگی بیشتری نسبت به حجم معاملات کمتر دارد. هدف توکن های تورمی و تورم زا، نقدینگی بالا در بازار با حفظ ثبات قیمت توکن است که از راه های مختلفی محقق می شود.

مقررات تامین

اساساً، توکنهای تورمی و تورمی امیدوارند که عرضه توکنها را در بازار تنظیم کنند و به طور مستقیم بر نقدینگی بازار تأثیر بگذارند. این شامل تنظیم عرضه در گردش، عرضه کل و حداکثر عرضه است. به عنوان مثال، بیت کوین دارای 21 میلیون منبع سرمایه است.

سهامداری و استخراج

بلاکچینهایی مانند بیتکوین و اتریوم پاداشهایی را ارائه میکنند که ماینرها (ارائهدهندگان نقدینگی) را تشویق میکنند تا به انتشار توکنها ادامه دهند و از عرضه ثابت توکنها اطمینان حاصل کنند. ماینرها از اثبات کار (PoW) استفاده میکنند، در حالی که سهامداران برای تولید توکنهای جدید به مکانیسمهای اثبات سهام (PoS) تکیه میکنند.

توکن می سوزد

کریپتوکارنسیهای کاهشدهنده گهگاهی تکهای از سکهها را با سوزاندن آنها برای جلوگیری از تورم و تثبیت نقدینگی بازار، برای همیشه از زنجیره بلوکی خارج میکنند. به عنوان مثال، بنیانگذار Uniswap به دلیل نگرانی در مورد حدس و گمان ، تقریباً 650 میلیارد دلار HayCoin (HAY) در اکتبر 2023 یا حدود 99.9٪ از کل توکن های HAY را سوزاند.

کشاورزی عملکرد

کاربرانی که قصد استفاده از توکن های خود را ندارند، می توانند به کشاورزی بازده روی بیاورند. یک مزرعه بازدهی به فرد اجازه می دهد تا از قراردادهای هوشمند برای قرض دادن وجوه به افرادی که به وام نیاز دارند استفاده کند و در ازای آن سود و توکن های اصلی بیشتری کسب کند. مزارع بازده از استخرهای نقدینگی برای بهبود نقدینگی بازار و روانتر کردن معاملات استفاده میکنند.

چگونه توکن های تورمی و تورم زا بر نقدینگی بازار تأثیر می گذارند

کاهش یا افزایش عرضه توکنها به دلیل تورم یا کاهش تورم توکنها میتواند نقدینگی را بهبود بخشد یا مانع از آن شود.

توکنهای تورمی عرضه توکنها را افزایش میدهند و نقدینگی را تسهیل میکنند، در حالی که ارزهای رمزپایه کاهشدهنده عرضه توکنهای در گردش را کاهش میدهند که ممکن است باعث محدودیت نقدینگی شود. توکن های تورمی معمولاً قدرت خرید کمتری دارند زیرا افزودن توکن ها باعث افزایش عرضه می شود که باعث کاهش تقاضا و کاهش ارزش آنها می شود.

توکن های تورم زا مستعد دستکاری بازار یا قیمت هستند. توکنهای بزرگ (نهنگها) ممکن است توکنها را در پیشبینی یک رویداد کاهشدهنده تورم جمعآوری کنند و سپس زمانی که کمبود قیمتها را بالا میبرد، آنها را رها میکنند و نوسان قیمتها را افزایش میدهد.

با این حال، برخی از ارزهای دیجیتال تورمی مانند اتر (ETH) از مکانیسمهای سوزاندن در طول فعالیت بالا استقبال کردهاند که باعث کاهش تعداد توکنهای در گردش و تثبیت قیمت توکنها شده است. تقاضای مداوم و کاهش توکنها برای توکنهای کاهشدهنده، تضمین میکند که ارزش آنها به دلیل نقدینگی پایینتر افزایش مییابد.

ارزهای دیجیتال تورمی برای استفاده و هزینه روزانه در نظر گرفته شده اند. بنابراین، آنها در عرضه کافی هستند و معمولاً محدودیتی ندارند. به همین دلیل، آنها برخلاف ارزهای رمزنگاری شده با کاهش تورم، نقدینگی بالایی دارند، که برای حفظ ارزش به عنوان ذخیره ارزش و پوششی در برابر تورم طراحی شده اند. برعکس، توکنهای تورمی معمولاً نقدینگی بالایی ندارند.

علاوه بر این، توکنهای تورمی دارای یک سیاست پولی انعطافپذیر هستند که عرضه ثابت را تضمین میکند و در صورت کمبود، گردش را افزایش میدهد و نقدینگی بازار را بهبود میبخشد. توکنهای کاهشدهنده با گذشت زمان به سمت افزایش پذیرش و کمبود سوق داده میشوند که منجر به نقدینگی کمتر از حد مطلوب میشود.

ممنون از مطلب جذاب و آموزندت! موضوع توکنهای تورمی و کاهش تورم واقعاً پیچیده و در عین حال جذابه. به نظر من، درک این مفاهیم نهتنها برای فعالان بازار کریپتو ضروریه، بلکه برای هر کسی که به آینده مالی خودش اهمیت میده هم مهمه. نکته جالب اینه که چطور نوسانات بازار میتونه تحت تأثیر سیاستهای توکنومیکی قرار بگیره، و میتونه سرمایهگذارا رو به سمت تصمیمات هوشمندتری هدایت کنه. منتظر مقالات بعدی شما هستم!